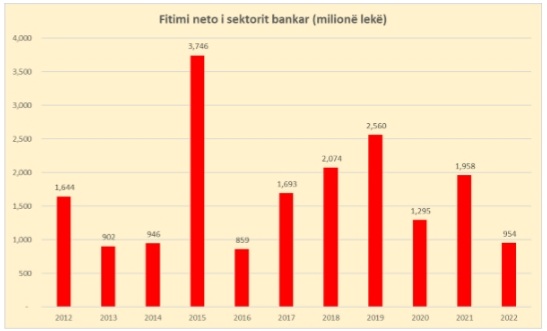

Sektori bankar e nisi me rezultat pozitiv vitin 2022, por në vlera ndjeshëm më të ulëta krahasuar me të njëjtën periudhë të një viti më parë.

Të dhënat e Bankës së Shqipërisë tregojnë se për muajin janar të këtij viti rezultati i përbashkët i 12 bankave tregtare ishte pozitiv në vlerën e 954 milionë lekëve ose rreth 7.8 milionë eurove. Krahasuar me janarin e vitit të kaluar, fitimi neto i sektorit bankar ka rënë me 51%. Ky rezultat është njëkohësisht më i ulët i shënuar nga sektori bankar shqiptar që prej vitit 2016.

Këto të dhëna bazohen në standardet e raportimit sipas kërkesave të Bankës së Shqipërisë dhe kanë kryesisht një vlerë orientuese për tendencën e performancës së sistemit.

Standarde ligjore të raportimit për bankat janë Standardet Ndërkombëtare të Raportimit Financiar (IFRS), por ato janë të disponueshme vetëm me bazë tremujore. Të dhënat sipas IFRS treguan se edhe për vitin e kaluar rezultatet e bankave ishin mjaft pozitive, me një fitim neto prej 19 miliardë lekësh, vlera më e lartë historike e raportuar nga sektori.

Rënia e fitimeve në janar, gjithmonë sipas standardeve të Bankës së Shqipërisë, në pamje të parë nuk lidhet me përkeqësim të dukshëm portofolit të kredisë. Statistikat treguan se për janarin treguesi i kredive me probleme ra në 5.45%, nga 5.65% që kishte qenë në fund të vitit të kaluar.

Duke qenë se faktori që ndikon kryesisht luhatjet e fitimit të bankave janë zakonisht provigjionet, mund të hipotizohet se bankat kanë ndjekur një qasje më konservatore në fillim të këtij viti, në reflektim të zhvillimeve inflacioniste që kanë karakterizuar ekonomoinë prej disa muajsh. Por, një faktor tjetër mund të jetë edhe zhvlerësimi i instrumenteve financiarë të mbajtura të gatshëm për shitje.

Tendenca në rritje e normave të interesit në tregjet financiare ndërkombëtare potencialisht ka një ndikim negativ në yield-et e instrumenteve ekzistues. Kjo mund të ketë bërë që, në reflektim të këtyre zhvillimeve, disa banka të kenë shitur me humbje apo provigjionuar një pjesë të titujve të emetuesve jorezidentë.

Sidoqoftë, për të parë tendencat e performancës së bankave gjatë këtij viti do të duhet më shumë kohë. Rritja e qëndrueshme e portofolit të kredisë dhe ulja e raportit të kredive me probleme janë faktorë madhorë me ndikim pozitiv në pozitiv në performancën financiare të bankave. Por, nga ana tjetër, zhvillimet negative të lidhura me luftën në Ukrainë, ndikimet e saj në tregjet ndërkombëtare dhe presionet inflacioniste në rritje mund të jenë faktorë shtesë rreziku për përfitueshmërinë e sektorit bankar këtë vit.

Rënia e fitimet për janarin ka bërë që edhe treguesit e rentabilitetit të pësojnë një rënie krahasuar me vitin e kaluar. Kthimi nga kapitali aksioner për muajin janar, i mesatarizuar me bazë vjetore, zbriti në 6.48%, nga 11.64% që kishte qenë në janarin e vitit të kaluar. Kthimi nga aktivet ka arritur në 0.71%, nga 1.37% që kishte qenë në të njëjtën periudhë të një viti më parë./Monitor